Ihre Ziele

Unser Angebot

Aktuelles & Themen

Wissen

Service

Über uns

Wenn der Zinsgipfel erreicht ist

Die Zinsen könnten ihren Höchststand erreicht haben, große Krisen sind bewältigt, Risiken eingepreist: 2024 ergeben sich viele Möglichkeiten, mit einer langfristigen und vielfältigen Mischung von Anlagen das Vermögen zu mehren. fondsmagazin gibt Orientierung bei der Ausrichtung des Portfolios.

Wer 5.000 Euro über zehn Jahre mit 4 Prozent Zinsen investiert, bekommt am Ende 7.401 Euro heraus. Bei 0,5 Prozent wären es gerade einmal 5.256 Euro. Die 2.145 Euro Unterschied im Kapitalzuwachs, das ist die Kraft des Zinseszinseffekts. Diese Beispielrechnung zeigt einen Hebel für die Vermögensbildung, der nach mehr als einem Jahrzehnt in einer Welt der Niedrig- bis Nullzinsen auch vielen älteren Geldanlegerinnen und Geldanlegern schon fast fremd geworden ist. Doch seit Juli 2022 bewegt sich die EZB mit der ersten Leitzinserhöhung seit 2011 wieder Richtung Normalität.

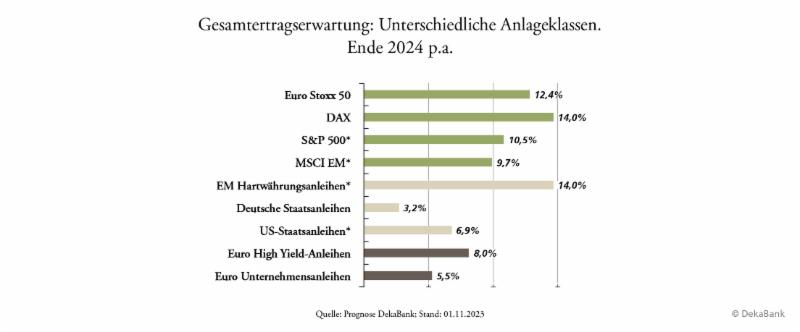

Zwar erwarten viele Experten, dass die Notenbanken im Jahresverlauf 2024 langsam wieder von ihren Höchstsätzen bei den Leitzinsen abrücken werden. Für Deka-Anlagestratege Christoph Witzke und sein Team bleibt aber der Umstand, dass die Zinsen überhaupt zurückgekehrt sind, die bedeutendste Rahmenbedingung für das aktive Management langfristig ausgelegter Portfolios. Und die Zinsen werden auch nach der erwarteten Trendumkehr ab Mitte des Jahres noch sehr lange im positiven Bereich bleiben. Nach einem turbulenten 2023 im Zeichen der Korrekturen, Konflikte und Kaufkraftschwächung stehe das neue Jahr für vielfältige Chancen auf attraktive Renditen. Auch dank marktüblicher Zinsen seien sie so gut wie seit Jahrzehnten nicht mehr. Und das eben, obwohl die Leitzinsen dieses Jahr voraussichtlich eher wieder sinken werden.

Ob bei Aktien, Anleihen, Mischfonds oder Immobilien – mit dem richtigen Mix und gezielten Schwerpunkten bei Branchen, Trends oder Regionen können jetzt die Weichen für eine starke und besonders breit gestreute Vermögensbildung gestellt werden. Und dank des starken Rückgangs der Inflation erwarten die Fachleute bereits in diesem Jahr reale Wertzuwächse sowohl bei Aktien als auch bei Anleihen – das gab es zuletzt in den 2000er-Jahren.

Positive Aussichten im Portfolio

Grafik: KD1

Den starken Zinsanstieg gut verdaut haben auch die Anleihemärkte – und können 2024 und in den Folgejahren wieder ihre lange vermisste Rolle als Renditebringer erfüllen, so Joachim Schallmayer, Leiter Kapitalmärkte und Strategie bei der Deka: „Die Rentenmärkte profitieren in den kommenden Jahren von zwei positiven Effekten. Zum einen liegt die massive Niveau- und damit Preisanpassung bereits hinter dem Markt, sodass die erwarteten Renditerückgänge zu steigenden Anleihekursen führen. Zum anderen führen die Zinsen zu einem laufenden stabilen Kuponertrag.“ Und das bei Wiederanlage sogar mit dem Ertragsturbo des Zinseszinseffekts.

Die Notenbanken haben jedenfalls den Alarm-Modus verlassen. Für die EZB erwarten die Deka-Experten ein Verharren auf dem derzeitigen Höchstzinssatz bis in den September 2024, für die Fed bis Sommer 2024. Danach werde es für die US-Zinsen in etwas schnelleren Schritten als in Euroland nach unten gehen. Wegen der abnehmenden Inflation sowie nur begrenzter Zinssenkungen in den USA und der Eurozone dürften festverzinsliche Wertpapiere aber eine interessante Anlageklasse für Anlegerinnen und Anleger bleiben.

Auf Unternehmen mit guter Bonität schauen

Besonders umschauen beim neuen Portfoliomix sollte man sich dabei nach Unternehmenspapieren guter Bonität: Die könnten von hohen Renditen und den immer noch guten Fundamentaldaten der Unternehmen profitieren, so Schallmayer. Mögliche Ausfälle seien bei einer breiten Mischung solcher Papiere etwa in einem Fonds auch kein höheres Risiko. Denn viele Firmen hätten die Nullzinsjahre für eine auskömmliche Liquiditätsvorsorge genutzt, um sich das Kapital für lange Zeit auf Vorrat sehr günstig zu beschaffen. Bei gestiegenen Zinsen können sie sich so weitgehend mit Refinanzierungen zurückhalten. „Daher überstehen sie die schwache Konjunkturentwicklung bisher recht gut.“ Auch Unternehmensanleihen aus dem Hochzinsfeld seien in dieser Hinsicht in einem Portfolio ein interessantes Renditeelement.

Und wie lang sollten die Laufzeiten sein? Da empfehlen Fachleute wie Witzke, sich angesichts der attraktiven Zinssätze an das Vorbild institutioneller Anleger wie Versicherungen oder Pensionskassen zu halten: Die investieren derzeit verstärkt in längerlaufende Papiere von Firmen hoher Bonität, um sich Zinsen von 4 und mehr Prozent längerfristig zu sichern. Angenehmer Nebeneffekt: Sinkt das Leitzinsniveau wieder, dann dürften diese Papiere auch noch Kursgewinne verzeichnen.

Aktien bleiben Kern der Vermögensbildung

Zweistellige Renditen allerdings, die dürften wohl auch 2024 in der Breite nur an den Aktienmärkten zu erzielen sein. Investitionen in Unternehmensanteile bleiben darum für die Fachleute weiter der wichtigste Bestandteil in einem wachstumsorientierten Portfolio. Christoph Witzke sieht vor allem in den USA durch die anhaltende Dynamik der Tech-Aktien gute Chancen trotz hoher Kurse schon zum Jahresanfang. „Im Umfeld der US-Wahlen im Herbst könnte es beispielsweise eine kurzfristige Korrektur geben – und damit Einstiegspreise.“ Auch in China gebe es angesichts der dort noch anhaltenden konjunkturellen Kalamitäten Gelegenheiten zum Einstieg – eine gewisse Risikobereitschaft vorausgesetzt. Japan biete sich als weniger risikobehaftete Alternative an, da hier etwa die Unwägbarkeiten durch mögliche politische Konflikte nicht so tiefgreifend sind wie im Falle Chinas.

Aber warum in die Ferne schweifen? Auch für die 40 Dax-Papiere sieht Schallmayer für 2024 und in den Folgejahren überdurchschnittliche Wachstumschancen. „Der Dax ist ein Value-Investment“, sagt der Experte. Der Dax sei gerade einmal mit dem 1,2-Fachen seines Buchwertes bewertet, das heißt, von der Bewertung her ist ein großer Teil über das Eigenkapital abgedeckt. „Das ist nicht nur im relativen Vergleich zu anderen Indizes ein großer Abschlag, sondern auch ein absolut sehr niedriges Niveau.“ Auch hier bieten schwächere Marktphasen Chancen zum Einstieg. Alternativ kann auch ein Sparplan angelegt werden, mit dem kontinuierlich in deutsche Blue Chips investiert wird. Ähnliche Einschätzungen gibt das Fondsmanagement auch für europäische Nebenwerte.

Megatrends in vielen Sektoren

Bei vielen der Megatrends sind deutsche und europäische Unternehmen auch im Vergleich zu Chinesen oder US-Riesen sehr gut aufgestellt. Christoph Witzke empfiehlt, dabei nicht nur auf das Thema KI und Digitalisierung zu schauen: „Der Sektorenmix sollte ausgewogener sein.“ Und schließlich ist beispielsweise die vierte industrielle Revolution ein Thema, das alle Firmen betrifft. Auch Energieversorger, Telekommunikationsfirmen oder Gesundheitsversorger profitieren vom digitalen Wandel. Als Vertreter defensiver Sektoren gehören sie darum auch in einen gesunden Portfoliomix. Gerade bei einer langfristigen Orientierung, so Witzke.

Zumal mit den Megatrends der steigenden Lebenserwartung und des nachhaltigen Umbaus der Wirtschaft gerade Unternehmen aus diesen Branchen ihr Geschäft machen – und damit auch die Dividenden für die Aktionärinnen und Aktionäre erwirtschaften. „Firmen aus dem Gesundheitssektor sind 2023 bei der Kursentwicklung aber verhältnismäßig zurückgeblieben“, hat Witzke beobachtet. Er rät daher gerade jetzt, sie im Portfolio höher zu gewichten, also Positionen aufzustocken. „Bei Gesundheit rechnen wir damit, dass die großen Pharmaunternehmen 2024 auf Shoppingtour gehen werden.“ Der Megatrend bleibt ein Freund – und Einstiegsgelegenheiten werde es wohl auch in diesem Jahr einige geben.

Perspektiven für Immobilien

Solche Gelegenheiten gibt es bereits seit einigen Monaten auch in der Welt der Immobilien. Die Entscheidungen der Notenbanken seit 2022 haben den Markt komplett verändert, erklärt Deka-Chefvolkswirt Ulrich Kater: „Von allen Sektoren in der Volkswirtschaft wirken sich dort die Zinssteigerungen am stärksten aus.” Das habe zu einer Marktbereinigung geführt, weil Immobilienentwickler mit hohem Fremdkapitalbedarf ausgeschieden sind. Nachdem die Neubauaktivität deutlich zurückgegangen sei, müssten auch die Immobilienbewertungen angepasst werden, so Kater. Da der Zinsanstieg nun bereits eingepreist sei, dürften die Immobilienmärkte ihren Aufwärtstrend wieder aufnehmen und sich tendenziell erholen.

Für Hendrik König aus dem Deka-Immobilienfonds-Management sind das gute Nachrichten für all jene, die bereits in dieser Anlageklasse investiert sind. Schon durch die turbulenten Coronajahre sei man gut gekommen, weil die Grundlagen gestimmt hätten: „Erstens natürlich: Lage, Lage, Lage – das ist und bleibt Trumpf.“ Das garantiere gleichbleibend hohe Auslastungen und anhaltend gute Mieterträge.

2024 liege bei Immobilien „in der Ruhe die Kraft“, so König. Der Markt biete weiterhin attraktive gewerbliche Nutzungsarten wie Büro, Hotel, Einzelhandel oder Logistik. Gerade erst hat die Deka Immobilien in neue Logistikflächen investiert, für die hohe Nachfrage bestehe. Auf den Dächern seien übrigens Fotovoltaikflächen verbaut – auch das ein wichtiger Trend. „Mehr als 80 Prozent der Immobilien sind nach Nachhaltigkeitskriterien zertifiziert.“ Mit solcher Zukunftskraft ausgestattet sind und bleiben Immobilien weiter Stabilitätsanker einer langfristigen Geldanlage; auch, wenn zwischenzeitliche Kursschwächen nach wie vor möglich sind.

Kursknick als Einstiegsmöglichkeit

Anlässe für temporäre Kursrücksetzer sind 2024 in vielen Anlageklassen nach Meinung zahlreicher Fachleute programmiert: Allein 40 Prozent der Weltbevölkerung wählen – mal mehr, mal weniger frei – ihre Führung neu. Mit Indien, der EU, vor allem aber den USA sind darunter auch Regionen, die bei unerwünschten Ergebnissen die Kurse schon einmal ins Schlingern bringen können. Mit länger anhaltenden Einbrüchen rechnen die Experten aber nur, wenn politische Konflikte eskalieren, die Inflation wider Erwarten zurückkehrt oder die USA in eine Rezession rutschen.

Selbst dann aber dürften langfristig und breit aufgestellte Portfolios diese nach aktueller Betrachtung eher unwahrscheinlichen Zeiten durchstehen. Die Voraussetzungen dafür seien so gut wie nie, so Experte Schallmayer: „Vom aktuellen Startpunkt aus können Anlegerinnen und Anleger nicht nur ein wesentlich besser diversifiziertes und damit auch stabileres Portfolio als noch vor einem Jahr zusammenstellen, sondern auch eines mit einer soliden Gesamtertragserwartung.“

Artikel, die mit Namen oder Signets des Verfassers gekennzeichnet sind stellen nicht unbedingt die Meinung der Redaktion dar. Trotz sorgfältiger Auswahl der Quellen kann die Redaktion für die Richtigkeit des Inhalts keine Haftung übernehmen. Die Angaben dienen der Information und sind keine Aufforderungen zum Kauf oder Verkauf von Wertpapieren.

Umfassende Informationen zu Kosten sind in den Kosteninformationen nach WpHG oder bei den Kundenberatern und Kundenberaterinnen erhältlich.

Allein verbindliche Grundlage für den Erwerb von Deka Investmentfonds sind die jeweiligen PRIIP-KIDs (Basisinformationsblätter), die jeweiligen Verkaufsprospekte und die jeweiligen Berichte, die in deutscher Sprache bei den Sparkassen oder der DekaBank Deutsche Girozentrale, 60625 Frankfurt am Main und unter www.deka.de erhältlich sind. Eine Zusammenfassung der Anlegerrechte in deutscher Sprache inklusive weiterer Informationen zu Instrumenten der kollektiven Rechtsdurchsetzung ist unter www.deka.de/privatkunden/kontaktdaten/kundenbeschwerdemanagement verfügbar. Die Verwaltungsgesellschaft des Investmentfonds kann jederzeit beschließen, den Vertrieb zu widerrufen.

Herausgeber: DekaBank, Große Gallusstraße 14, 60315 Frankfurt am Main, www.dekabank.de

Chefredakteur: Olivier Löffler (V. i. S. d. P.)

Projektleitung: Gerhardt Binder

Verlag: S-Markt & Mehrwert GmbH & Co. KG. - Ein Unternehmen der Sparkassen-Finanzgruppe, Grenzstraße 21, 06112 Halle, www.deka.de/fondsmagazin, E-Mail: fondsmagazin@deka.de, Fax: +49 345560-6230

Postanschrift: fondsmagazin Leserservice, Grenzstraße 21, 06112 Halle

Redaktion: Matthias Grätz, Susanne Hoffmann, Sarah Lohmann, Thomas Luther, Michael Merklinger, Peter Weißenberg

Grafik/Infografiken: KD1 Designagentur, Köln

Sie möchten uns schreiben? Schicken Sie Ihre Anregungen, Ideen und natürlich auch Kritik einfach per E-Mail an fondsmagazin@deka.de.