Ihre Ziele

Unser Angebot

Aktuelles & Themen

Wissen

Service

Über uns

Im Bann der Wahlen

In diesen Wochen schauen viele Investorinnen und Investoren gebannt auf die Präsidentschaftswahlen in den USA. Entscheidend für den Erfolg im Anlageportfolio ist für die Deka-Fachleute aber der Blick auf die Konjunktur- und Zinsaussichten für die kommenden Jahre – und hier stehen die Ampeln auf Grün.

Migranten, die Haustiere von US-Bürgerinnen und -Bürgern verspeisen – diese krude Behauptung von Donald Trump ist vielleicht das Einzige, was von seinem TV-Duell mit Kamala Harris in Erinnerung bleiben wird. Knapp zwei Monate vor den Präsidentschaftswahlen in den USA lieferten sich die beiden eine hitzige Debatte zur besten Sendezeit. Für Harris war der Auftritt nach ihrer kurzfristigen Nominierung zur Kandidatin eine Premiere, die sie nach Meinung vieler politischer Kommentatoren mit Bravour gemeistert hat. Während die amtierende US-Vizepräsidentin souverän und seriös auftrat, wurde Trump zunehmend fahrig und wütend. Beim Thema Einwanderung entgleiste ihm dann die Diskussion, und er verstieg sich zu einer schrillen Aussage, die noch während der Sendung als Luftnummer entlarvt wurde.

Dennoch ist das Rennen um das Weiße Haus am Ende anders ausfallen, als es viele Umfragen und Medienkommentare gerade nach der Debatte vermuten ließen. Der nächste US-Präsident heißt Donald J. Trump.

Als Beruhigungsmittel wirkte zwischenzeitlich der jüngste Zinsentscheid der Fed. Nach langem Zögern haben die Währungshüter auf ihrem ersten Treffen nach der Sommerpause die Leitzinsen gleich um 50 Basispunkte gesenkt. Offensichtlich sind auch den Skeptikern unter den Notenbankern die Argumente für eine Fortführung des straffen Zinskurses ausgegangen, mit der sie seit rund zwei Jahren den Anstieg der Inflation bekämpfen. Der Preisauftrieb in den USA hat sich im August deutlich abgeschwächt. Nach Angaben des US-Arbeitsministeriums stiegen die Verbraucherpreise im Vergleich zum Vorjahresmonat um 2,5 Prozent – der niedrigste Wert seit Februar 2021.

Auch auf dem nach der Pandemie zeitweise leergefegten US-Arbeitsmarkt zeichnet sich eine Trendwende ab. Zwar sank die Arbeitslosenquote laut offiziellem Arbeitsmarktbericht im vergangenen Monat um 0,1 Prozentpunkte auf 4,2 Prozent. Damit liegt sie aber nur knapp unter dem im Juli erreichten Dreijahreshoch von 4,3 Prozent. Zudem wurden nach Angaben des Statistischen Bundesamtes in diesem Monat 142.000 neue Stellen außerhalb der Landwirtschaft geschaffen. Volkswirte hatten mit 160.000 zusätzlichen Stellen gerechnet. Vergleichsweise drastisch fiel die Korrektur der Zahlen für Juni und Juli aus: Statt der zunächst gemeldeten 179.000 neuen Stellen wurden laut US-Statistikern im Juni tatsächlich nur 118.000 geschaffen. Den schwachen Juli-Wert von 114.000 neuen Jobs revidierte die Behörde auf 89.000.

Insgesamt verdichten sich die Anzeichen, dass die US-Wirtschaft einen Gang zurückschaltet – für Harris bei näherer Betrachtung vielleicht ein weiterer Schritt in Richtung Niederlage. Denn die steigende Arbeitslosigkeit nährten offenbar das subjektive Gefühl vieler Wählerinnen und Wähler, dass die wirtschaftliche Lage schlecht sei. Auf der anderen Seite verschafft sie der Fed Spielraum, durch weitere Zinssenkungen der US-Wirtschaft eine „weiche Landung“ zu ermöglichen und eine ausgeprägte Rezession zu verhindern.

Für Joachim Schallmayer hat die Fed gutes Timing bewiesen. „Die US-Wirtschaft hat sich trotz einigen Gegenwinds erstaunlich robust entwickelt. Es zeigt sich, dass die vergleichsweise hohen Zinsen ihre restriktive Wirkung bislang nur punktuell entfalten, ohne die Konjunktur insgesamt abzuwürgen. Die Dynamik der Wirtschaft lasst deutlich schwächer als erwartet nach und ist nicht besorgniserregend“, ordnet der Kapitalmarktstratege der Deka die Entwicklung ein. „Die Fed dürfte mit der Zinssenkung eine nachhaltige Wende in ihrer Geldpolitik eingeleitet haben. Zwar gehen die Meinungen über Tempo und Ausmaß weiterer Zinsentscheidungen auseinander. Aber in der generellen Perspektive sind sich alle Expertinnen und Experten einig: Es werden 2024 und 2025 noch viele weitere Schritte folgen.“

Trump nutzt der old economy

Von der auf Nachhaltigkeit und Umverteilung ausgerichteten Politik einer US-Präsidentin Harris hätten einige Branchen stärker profitiert als andere, so Christoph Witzke, Leiter CIO-Office und Fondsmanager bei der Deka. „Bei einem erneuten Wahlsieg der Demokraten wäre davon auszugehen gewesen, dass die zuletzt gut gelaufenen Zukunftsthemen aus dem Technologie- und Gesundheitssektor ihre Marktstärke fortsetzen werden“, sagt der Anlagestratege. „Donald Trump hat dagegen bereits mehrfach durchblicken lassen, dass er die Preissetzungsmacht der Pharmakonzerne kritisch sieht.“ Zu den Branchen, die von einem Harris-Sieg ebenfalls profitiert hätten, zählt Witzke den Bereich Nachhaltigkeit – von erneuerbaren Energien über Umwelttechnik bis hin zu Abfall- und Wasserwirtschaft.

Mit einem künftigen US-Präsidenten Trump dürften dagegen die Branchen der Old Economy stärker in den Vordergrund rücken als zuletzt – „allen voran die heimischen Energieunternehmen rund um Öl und Gas“, sagt Witzke. In seiner Auswertung, die einen Zeitraum von 1992 bis heute umfasst, nehmen Aktien aus dem Energiesektor in den neun bis zwölf Monaten nach einer US-Wahl einen Spitzenplatz bei der relativen Marktstärke ein – unabhängig davon, welche Partei in diesem Zeitraum jeweils den Präsidenten stellte.

Auch der Halbleitersektor dürfte sich weiterhin gut entwickeln. „Über diesen dürfte ein US-Präsident Trump seine schützende Hand halten, um das aus seiner Sicht zukunftsträchtige Geschäft rund um Krypto und Blockchain am Laufen zu halten“, meint Witzke. Zudem sieht er unter einer Trump-Regierung für die klassischen energieintensiven Industrien wie Stahl, Automobil und zyklische Konsumgüter Rückenwind. „Das gilt vor allem für Unternehmen, die in der Regel stärker von der Binnenkonjunktur abhängig sind als global agierende Konzerne“, betont Witzke. „Letztere könnten unter Trump Gegenwind bekommen, wenn Zölle und Handelsbarrieren erhöht werden, um US-Importe vor allem aus China einzudämmen.“

Die Kleinen bekommen Rückenwind

„Unabhängig vom Wahlausgang dürften US-Small- und Midcaps stärker von den günstigeren Finanzierungsbedingungen infolge der Leitzinssenkungen profitieren als Großunternehmen. Denn sie sind im Durchschnitt höher verschuldet und zahlen aufgrund ihrer schlechteren Bonität höhere Zinsen“, betont Philipp Spormann, Leiter Aktien Global/Regionen bei der Deka. „Zudem weisen viele einen Bewertungsabschlag auf, der sich nun verringern könnte.“

Die Einschätzungen der Deka-Experten zeigen: Anlegerinnen und Anleger sollten sich bei ihren Anlageentscheidungen nicht zu sehr vom Ausgang der US-Wahl leiten lassen. Zumal auch der kommende Präsident sich politisch arrangieren und Kompromisse finden muss – so wie es der jetzige Amtsinhaber Joe Biden erlebt. Denn nur mit 60 republikanischen Senatoren könnte ein Präsident vollkommen durchregieren. Das aber ist für Trump auf absehbare Zeit unerreichbar. Vieles von dem, was er sich zum Ziel gesetzt hatte, kann also nicht oder nur mit Abstrichen umgesetzt werden.

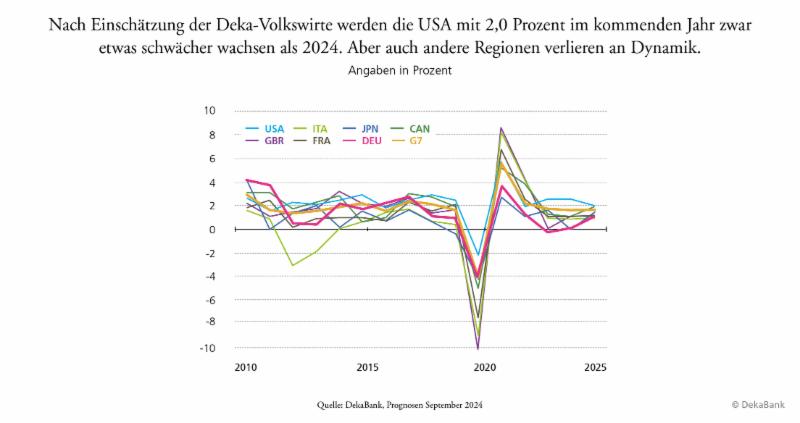

Führungsrolle verteidigt - USA wächst weiter stark

Grafik: KD1

Der Deka-Experte Witzke empfiehlt Anlegerinnen und Anlegern daher, schon jetzt auf die Zeit danach zu blicken. „Neben verbesserten Rahmenbedingungen durch sinkende Zinsen und Energiepreise kommt der US-Wirtschaft zugute, dass sie strukturell sehr gut aufgestellt ist. Sie ist führend in wichtigen Zukunftstechnologien wie Digitalisierung und künstliche Intelligenz. Bei vielen Themen ist sie autark, weil es keine oder nur geringe Abhängigkeiten von anderen Ländern gibt. Und nicht zuletzt liegt der größte Kapitalmarkt der Welt vor der Haustür“, fasst Deka-Anlageexperte Schallmayer die Situation der USA zusammen. „Damit hat die weltgrößte Volkswirtschaft im Vergleich zu anderen Wirtschaftsregionen der Welt hervorragende Karten.“ Aber auch Europa bleibt spannend, betont Deka-Fondsmanager Gunther Kramert. Da europäische Aktiengesellschaften traditionell höhere Dividenden als ihre amerikanischen Pendants bieten, sucht der Deka-DividendenStrategie gezielt Werte aus der „Alten Welt“. Allerdings hat Kramert in den letzten Jahren den US-Anteil aufgestockt, um mit dem Fonds ein Gleichgewicht aus Wachstumspotenzial und regelmäßigen Ausschüttungen zu erreichen.

Schallmayer und Witzke sehen trotz der jüngsten Kursrücksetzer weiterhin gute Aussichten für den US-Aktienmarkt. „Im Fokus von Anlegerinnen und Anlegern sollten die strukturellen gesellschaftlichen Megatrends stehen, die die Wirtschaft und einzelne Unternehmen weltweit treiben und stützen. In die Märkte und Branchen, die davon nachhaltig profitieren, gilt es, zu investieren“, rät Stratege Witzke.

Titelfoto: picture alliance / ASSOCIATED PRESS | Juliana Yamada

Artikel, die mit Namen oder Signets des Verfassers gekennzeichnet sind stellen nicht unbedingt die Meinung der Redaktion dar. Trotz sorgfältiger Auswahl der Quellen kann die Redaktion für die Richtigkeit des Inhalts keine Haftung übernehmen. Die Angaben dienen der Information und sind keine Aufforderungen zum Kauf oder Verkauf von Wertpapieren.

Umfassende Informationen zu Kosten sind in den Kosteninformationen nach WpHG oder bei den Kundenberatern und Kundenberaterinnen erhältlich.

Allein verbindliche Grundlage für den Erwerb von Deka Investmentfonds sind die jeweiligen PRIIP-KIDs (Basisinformationsblätter), die jeweiligen Verkaufsprospekte und die jeweiligen Berichte, die in deutscher Sprache bei den Sparkassen oder der DekaBank Deutsche Girozentrale, 60625 Frankfurt am Main und unter www.deka.de erhältlich sind. Eine Zusammenfassung der Anlegerrechte in deutscher Sprache inklusive weiterer Informationen zu Instrumenten der kollektiven Rechtsdurchsetzung ist unter www.deka.de/privatkunden/kontaktdaten/kundenbeschwerdemanagement verfügbar. Die Verwaltungsgesellschaft des Investmentfonds kann jederzeit beschließen, den Vertrieb zu widerrufen.

Herausgeber: DekaBank, Große Gallusstraße 14, 60315 Frankfurt am Main, www.dekabank.de

Chefredakteur: Olivier Löffler (V. i. S. d. P.)

Projektleitung: Gerhardt Binder

Verlag: S-Markt & Mehrwert GmbH & Co. KG. - Ein Unternehmen der Sparkassen-Finanzgruppe, Grenzstraße 21, 06112 Halle, www.deka.de/fondsmagazin, E-Mail: fondsmagazin@deka.de, Fax: +49 345560-6230

Postanschrift: fondsmagazin Leserservice, Grenzstraße 21, 06112 Halle

Redaktion: Matthias Grätz, Susanne Hoffmann, Sarah Lohmann, Thomas Luther, Michael Merklinger, Peter Weißenberg

Grafik/Infografiken: KD1 Designagentur, Köln

Sie möchten uns schreiben? Schicken Sie Ihre Anregungen, Ideen und natürlich auch Kritik einfach per E-Mail an fondsmagazin@deka.de.